استفاده از پردازش تصویر در حوزه های مالی

موسسات مالی برای فناوری سرمایهگذاری و هزینه زیادی میکنند. همانطور که در تحقیقاتی که توسط IDG Connect انجام شده ذکر شده است، راه حلهایی مانند آنالیز هوش مصنوعی و ابزارهای سرمایه گذاری هوشمند میتوانند 34 درصد درآمد این موسسات را افزایش دهند. علاوه بر این، 72 درصد از مدیران ارشد، هوش مصنوعی و یادگیری ماشین را از مزیتهای مهم در بازار میدانند.

بانکها، اتحادیههای اعتباری و شرکتهای fintech امروزه باید با وجود تحولات زیادی که اتفاق افتاده است، انتظارات مصرف کننده را برآورده کرده و قانون انطباق نوظهور را برآورده سازند. چالشی که با آن رو به رو هستند چیست؟ اطمینان از فرآیندهای موجود، مانند بررسی تصویر در دستگاههای خودپرداز و تأیید اطلاعات در هنگام درخواست وام و…، که هم سادگی و هم ایمنی فرآیندها و تراکنشهای مالی را افزایش میدهد. خوشبختانه، نقطه شروع ساده برای هوشمند شدن و برآورده کردن نیازهای نوین کاربران موسسات مالی میتواند پردازش تصویر باشد که اتفاقا پیشرفتهای بسیاری را در سالهای اخیر تجربه کرده است.

اتصال دادههای تقسیم شده

طبق بررسی اخیر Accenture، چندین روند نوظهور باعث شده تا امروزه چشم انداز مصرف کننده در امور مالی را تغییر داده است. مهمترین سازمانهای داده محور همان اعتماد مشتریان است. در حالی که 67 درصد از مشتریان به بانکها اجازه دسترسی به اطلاعات شخصی بیشتری را میدهند، 43 درصد از آنها از اعتماد به عنوان بزرگترین راز محرمانه وفاداری طولانی مدت یاد میکنند. از این گذشته، 63 درصد مشتریان میخواهند بانکها از دادههای شخصی استفاده کنند تا خدماتی شخصی سازی شده تر و با ارزش تر را به آنها ارائه دهند.

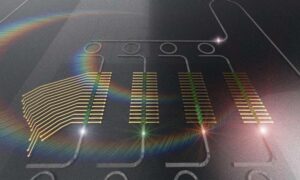

دستگاههای خودپرداز یک مؤلفه اصلی برای این استراتژی مبتنی بر داده ارائه میدهند. به عنوان مثال، بسیاری از دستگاههای خودپرداز از استاندارد X9.100-181 برای ذخیره و ایمن سازی فایلهای .tif استفاده میکنند. برای اطمینان از دسترسی مشتریان و کارکنان بانکها به اطلاعات مناسب در زمان مناسب، شرکتها به نرم افزار تصویری نیاز دارند که قادر به ضبط، پردازش و دستکاری این تصاویر در زمان واقعی باشد و به نوبه خود زیرنویس توسعه برنامه های تلفن همراه مبتنی بر وب و تلفن همراه است که باعث به وجود آمدن اعتماد مصرف کننده میشود.

پردازش، مجوز و ظرفیتها

مسئلهای که برای بانکها بسیار مهم است انطباق میباشد. برای مثال استانداردهای در حال تحول GDPR را در نظر بگیرید. همانطور که توسط فوربس ذکر کرده، این آیین نامه شامل مقررات حق دسترسی است که به مصرف کنندگان این امکان را میدهد که در مورد چگونگی پردازش دادههای آنها توسط سازمانها اجازه دهند.

با توجه به حجم مناسبی که دادههاي امروزی برای استفاده توسط موسسات مالي و پردازش توسط آنها دارند، و هم چنین خطر فزاينده نقض دادههاي شبکه، برآورده كردن انتظارات مربوط به انطباق، هم زمان و هم منابع فشرده بسیاری را نیاز دارد. تعداد فزایندهای از مصرف کنندگان که در حال حاضر (در کشورهای پیشرفته) چک را از طریق دستگاههای خودپرداز یا نرمافزارهای سپرده در تلفن همراه ارائه میدهند و شرکت ها با مشکل سوء استفاده از دادههای تصادفی روبرو هستند. چه اتفاقی میافتد اگر دادههای چک یا وام افراد در بین بخشهای مختلف موسسات مالی به اشتراک گذاشته شود اما مشتریان به طور خاص اجازه دسترسی به آنها را نداده باشند.

ویرایش دادهها میتواند امنیت مورد نیاز برای حفظ پ اطلاعات حساس را فراهم کند. با ترکیب سهولت ضبط با سرویسهای کاهش سریع، این امکان برای بانکها ایجاد شده است که اطلاعات چک و کاربرد X9.100-181 .tif را به طور طبیعی تأمین کرده و به نوبه خود محدودیتهای احتمالی سازگاری را اعمال کنند.

کنترل پیچیدگی

در سالهای پس از فروپاشی اقتصادی در سراسر ایالات متحده در سال 2008 میلادی، بسیاری از شرکتهای مالی برنامههای بلند مدتی طراحی کردند که با هدف کاهش پیچیدگی و ساده سازی کارها ایجاد شد. رویترز در گزارشی این مسئله را “با وجود برنامه های بلندپروازانه، سطح پیچیدگی بالایی برای بانکهای آمریکایی ایجاد میکند”.

از فن آوریهای مبتنی بر ابر تا ابتکارات تلفن همراه و ارزیابی مداوم، فرایندهای ساده اغلب به خاطر عملیات حساس کنار گذاشته میشوندپردازش تصویر و تشخیص چهره نیز از این قاعده مستثنی نیست. شرکتها به ابزارهایی نیاز دارند که بتوانند از تصاویر رنگی، سیاه و سفید و چند لایه استفاده کنند. راه حل آن هم کیتهای توسعه نرم افزار قدرتمند (SDK) است که با برنامههای موجود ادغام میشوند تا قابلیتهای انجام تقاضاهای مختلف را ایجاد کنند.

قطعه به قطعه

برآورده کردن انتظارات مصرف کننده، برآورده کردن الزامات انطباق و کاهش پیچیدگی یک فرآیند چند جانبه و زمانبر است که در حال پیاده سازی برای سازمانهای مالی مختلف است.

سخن پایانی

ادغام با هوش مصنوعی برای انجام امور مالی و ایجاد بانکداری هوشمند، شاید پیچیدگیهایی داشته باشد و در ابتدا مسئلهای بلندپروازانه و غیر ممکن بنظر برسد. اما قطعا آوردهای بسیار زیادی خواهد داشت که تمام سختیهای ابتدای راه را جبران خواهد کرد. برای آشنایی با قابلیتهای هوش مصنوعی و ادغام آن با فرآیندهای سازمان خود، شرکت عامر اندیش هوشمند آماده است تا به شما کمک کند. برای برخورداری از دمو رایگان محصولات هوشمند ما، به صفحه تماس با ما مراجعه کنید و فرم درخواست دمو را برای ما ارسال کنید.